公認会計士 Mrナカタのフィンテック解説

個人は不正の誘惑にかられている

2020年03月27日

個人は不正の誘惑にかられている

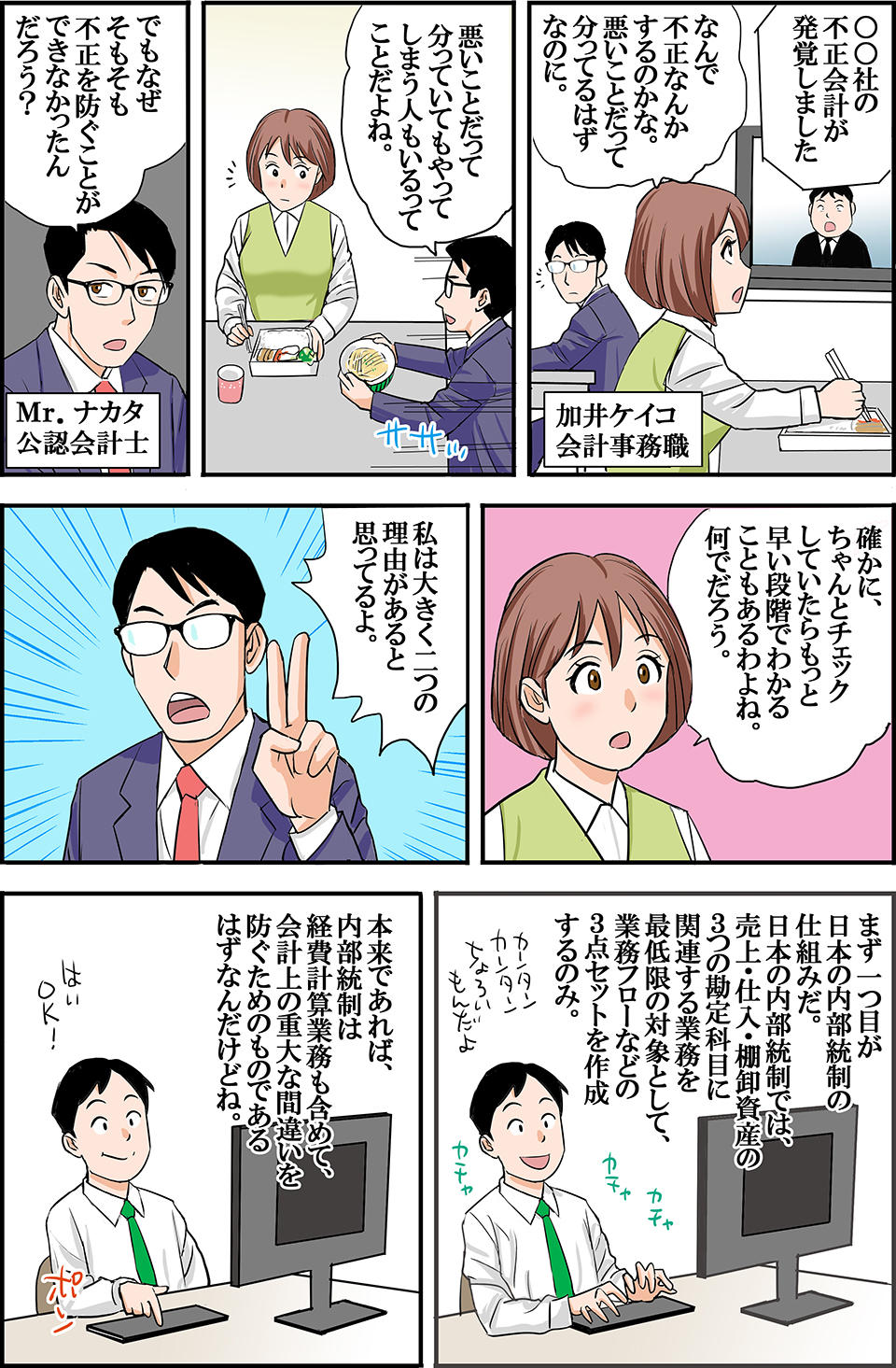

社会生活を営むうえで、個人は不正の誘惑から完全には逃れられないといってもいいでしょう。それは、その人間が善人か悪人かに関係なく、状況によって人の精神状態や判断が変わることは仕方がないことです。社員個人が不正の動機を持っていても、不正を組織の力でなるべく、起こさないようにする、それが内部統制です。

内部統制とは、事業活動にかかわる社員すべてが遵守すべき社内の手続き、ルールあるいは仕組みを指す用語です。内部統制が整備されることによって、不正が発生する原因となる環境を取り除くだけでなく、各自の責任や権限の範囲が明確になり、業務上でミスが発生してもそれをカバーすることができます。個人が不正を働いた場合、その人に責任があることはもちろんですが、その不正を実行することを可能にした手続きや組織を作った会社にも責任があります。未然に防げる仕組みを構築しなかった会社側の対応も問われるのです。内部統制は、社員の中に潜む不正の誘惑から、社員を守ってあげる仕組みなのです。

ところが、日本の内部統制は売上高・仕入高・棚卸資産の、三つの勘定科目しか対象にしないなど、非常に形式的に対応するケースが横行しているようです。経費精算業務も内部統制の対象外になることが多いのが実態です。内部統制の対象とする業務を最低限の勘定科目に絞った上に、内部統制対応をしたことを示すドキュメントも、業務フローなどの、お決まりの三点セット作成するのみといった具合です。さらには、日本の親会社の目が届きにくく、実際に不正が多発している海外子会社について、できるだけ内部統制の対象から外す『内部統制ハズシ』も常態化しています。

これで、社員個人の不正を防止するような仕組みを本気で作っていると言えるでしょうか。

不正を防ぐために有効な手段として注目されるフィンテックとは?

FinTechという用語は、Finance(金融)と Technology(技術)を掛け合わせた造語です。主に、ITを活用した金融サービスのことを指しますが、フィンテックのポイントは金融機関によるテクノロジーへの投資ではなく、IT企業と金融機関との連携による、今までにない金融サービスの提供を指す点です。

金融機関のテクノロジー活用は、これまでもATMやネットバンキングサービスなどがありましたが、フィンテックという概念が包括する領域はこれらの金融のIT化とはだいぶ異なります。身近な例で言うと、近頃、浸透してきた〇〇payもフィンテックサービスと言えます。また、個人の口座情報と家計簿アプリを連携することで、口座の残高情報を自動で家計簿に反映するサービスもフィンテックの例と言っていいでしょう。このようにフィンテックとは、"金融サービス"が既存のプラットフォーム上にサービスの一部として組み込まれているイメージです。

このような金融サービスによって、お金の動きがデータ化されれば、そこに人間の不正が介入する余地は限りなく減ります。これは、個人や組織に規制や罰則を科すより遥かに合理的と言えます。お金の流れが自動化(デジタル化)することは、不正防止という観点から言うと多大な恩恵があるといえるでしょう。

キャッシュレス化によって不正を働く動機をなくせる

リスクを含む不確実性に対しての将来事業予測を、日本企業はこれまであまり行ってきませんでした。予測をするための判断には統計の知識や技術が必要です。不確実な将来の予測には常に"幅(ブレ)"があります。遠い将来になればなるほどその幅(ブレ)は大きくなります。

また、不確実な将来の予測には、予測通りになる「確率」も考慮する必要があります。きちんとした事業予測をするために、「幅(ブレ)」や「確率」をしっかり共有するためには、「統計」の知識や技術が欠かせないことは、海外企業では「当たり前」の常識なのです。

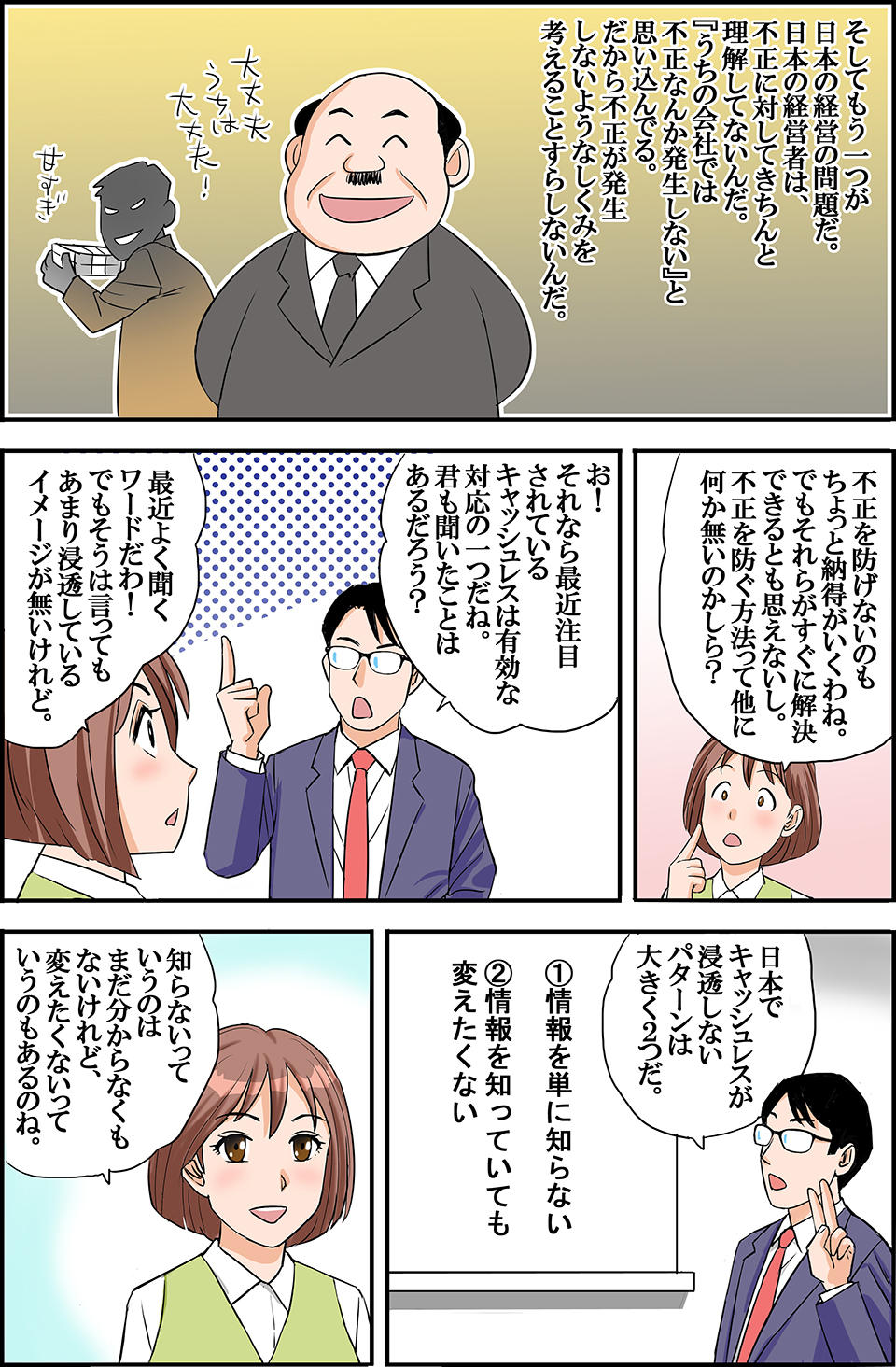

しかし、「日本の経営者は数字に弱い」と言われます。数字に弱くて経営はできないはずです。「儲かっているのかいないのか(会計)」、「お金は足りているのか何に使うのか(財務)」、「どの事業がいつどのくらい儲かるのか(統計)」といったことを適切につかんでいないと、まともな経営はできないはずです。

このように、経営上の数字を扱う上でのツールである、「会計」と「財務」と「統計」の必要性をきちんと理解していない経営者が多いのです。そのため「会計」に至っては、会計制度に準拠して作成された会計情報が、実は自社の実態とかけ離れていることがわからず、「財務」に至っては、だぶついたお金の使い方もわからず、「統計」に至っては、リスクを見据えた事業の将来予測すら行っていません。このように「会計」「財務」「統計」といった数値に関わる知識や技術を活用していない状況の根本には、ルールを変えたがらず、何事も「今のままでいい」という、思考停止を伴う現状維持の姿勢があるためではないでしょうか。

現金信仰とも取れるキャッシュレス化対応の遅延にも同様のことがいえます。現金を取り扱う業務が無くなることで、現金に関する会計不正は減るはずです。テクノロジーによってお金という情報がデジタル化することで、人間の不正が入る余地を失くすことは、企業にとっても社員個人にとっても有益ではないでしょうか。金融サービスがインターネットを経由して、クラウドやモバイルの上に構築されるために、その情報に不正を働かす心理的な機会を限りなく縮小することができるのです。

「変えたくない」本当にそれで良いのか?

前述のようにフィンテックとは、IT企業と金融機関双方の知見や情報が組み合わさった金融の機能化といえるサービスです。ただ、日本ではまだ十分に浸透しているとは言えません。キャッシュレス化にも言えますが、日本には根強い現金信仰があってお金のデジタル化に対し、漠然とした不安があるのかもしれません。

「コーポレート・カードでも、社員個人の銀行口座から引き落とせるようになった」とか、「カード会社からのデータは、コーポレート・カード使用後、数日で会社に送信されるようになった」などといった、最近の情報を単に知らないということもあるでしょうし、情報を知っていてもこれまでのやり方を変えたくないという頑固な心理も未だにあるでしょう。

しかし、今後はインターネットの高速化や大容量化、IoTの本格化などによって人々の生活スタイルは著しく変化していきます。キャッシュレス化推進の動きが加速し、普及していくことは明白です。金融サービスが他の製品の一部の機能として自然に組み込まれた状態になるにつれて、ユーザーはスマートフォンなどの端末に入っているサービスとの関係をより一層深め、モバイル端末を通して自身の財務環境を管理するようになります。

フィンテックとは、ユーザーが業者との関係を改めて構築しなければ使えない製品ではなく、ユーザーが金融機関とすでに直接的な関係を持っているプラットフォーム上の機能なのです。今後、データは自由に、各プラットフォームを横断しつつこれまで以上にポータブル化していき、「お金」にまつわる処理や業務はこれまでとは大きく変化していくことが予想されます。

このように利便性の高い、高度な金融サービスが展開されていくなかで、最新情報の収集もろくにせず、「変えたくない」と頑なに現金信仰にしがみついてばかりではなく、現状の経営や会計のあり方をもう一度見つめ、あらゆる情報がデジタル化してゆく現代の社会動向をつかみ、自社への対応を着実に進めていかなければ、会計は経営の役に立たず、その結果適切な経営ができず、ビジネスの競争に敗れて、つぶれたり、海外企業の子会社として買われたりする流れを止めることはできないでしょう。

投稿者プロフィール欄

監修: 公認会計士 中田清穂

一般社団法人日本CFO協会主任研究委員。公認会計士。

1984年明治大学商学部卒業、1985年青山監査法人入所。

2005年に独立し有限会社ナレッジネットワークにてIFRS任意適用、連結経営、J-SOXおよび決算早期化など、決算現場の課題解決を主眼とした実務目線のコンサルティングにて活躍中。

会計システム導入事例

SuperStreamを含む会計システムや会計システム周辺のソリューションの導入によって経理業務の改善を実現した事例をご紹介します。会計システム導入や活用にお悩みの方のご参考にしてください。